Secret Bancaire

Les fonctions et profils bancaires à risque en 2010

La pratique en Suisse: «La culture de la confidentialité, ça ne s’achète pas»

Le consultant Christophe Lamon distingue trois approches par rapport aux données de clients en Suisse. «Au plan de la confidentialité des données de clients, les approches varient fortement en Suisse», indique Christophe Lamon, consultant bancaire et fondateur de Swissmefin à Crans-Montana.

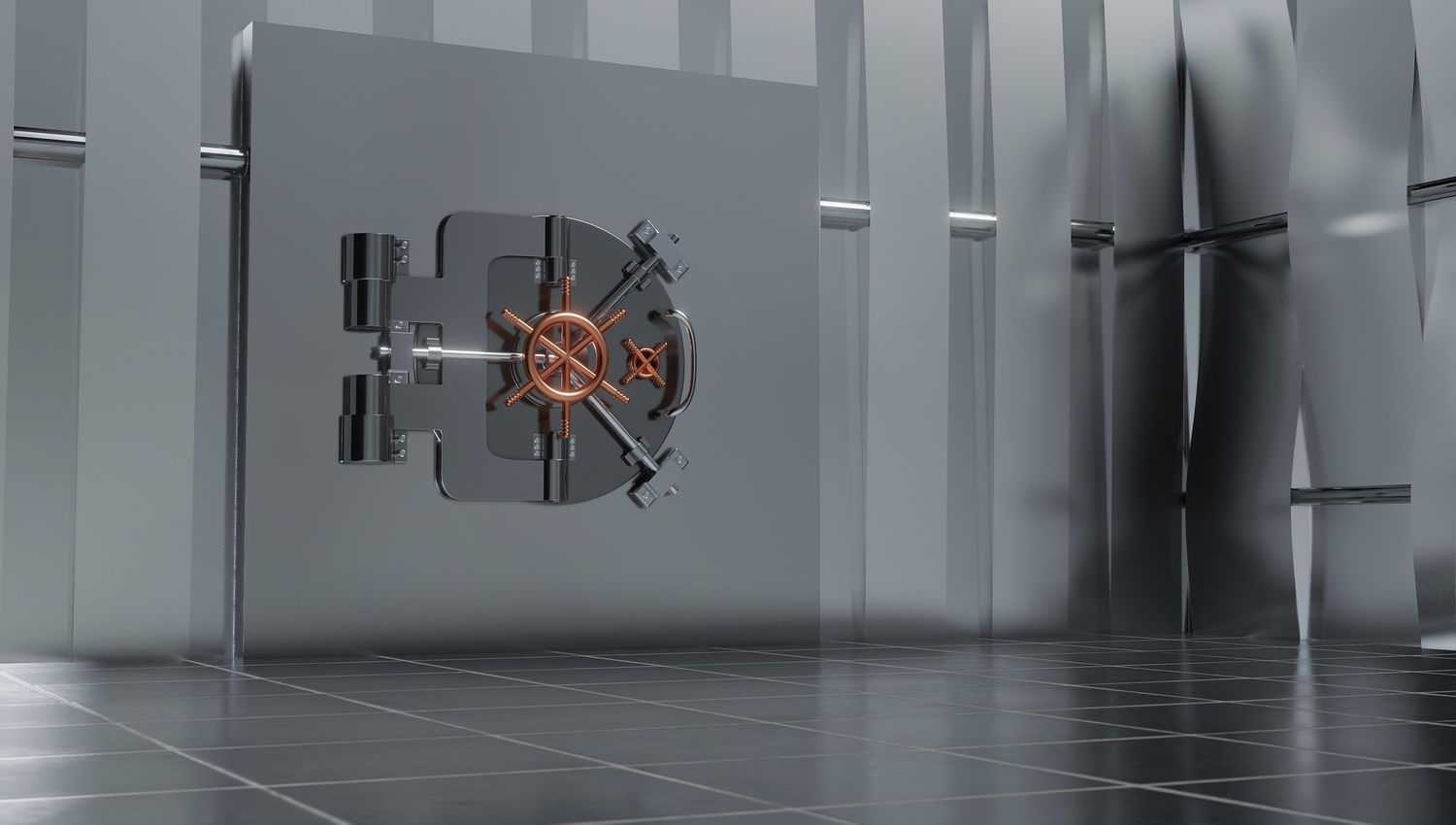

La vraie banque privée genevoise: Ces banques sont structurellement construites autour de la confidentialité. Des groupes comme Lombard Odier et Pictet ont pour principe de ne pas employer de personnes domiciliées à l’étranger (ou très exceptionnellement) et veillent à ce que leurs collaborateurs adhèrent personnellement aux valeurs de la discrétion. Côté informatique, les employés travaillent sur des comptes anonymisés. Le fichier clients est complètement séparé de l’opérationnel standard. Et pour avoir accès au nom d’un client, deux cadres (avec une autorisation spéciale) doivent avoir deux clés avec deux codes pour pouvoir entrer dans ce système blindé.

Les banques suisses universelles: Là, le private banking est une ligne de métier parmi d’autres. On se trouve à un niveau inférieur par rapport aux banquiers privés. Les noms des clients sont accessibles, mais s’ils sont numérotés ou à pseudonymes, il existe un système spécifique pour accéder au formulaire A. Dans tous les cas, la référence client est attachée à la base de données.

Les banques étrangères en Suisse: Là, on trouve de tout. Certaines sont à un très haut niveau de sécurité des données. D’autres «ont acheté le pas-de-porte qu’est Genève» mais valorisent peu la confidentialité, pour eux source de coûts, alors qu’ils sont davantage axés sur les produits d’investissement, qui requièrent de la publicité. «Investir dans la confidentialité qui est la culture bancaire suisse, et y veiller par un autocontrôle de la communauté bancaire, c’est essentiel pour l’image de toute la place financière», préconise Christophe Lamon.

Les dirigeants de banques suisses sont inquiets. L’image du secteur est à nouveau écornée avec l’affaire HSBC. Celle-ci vient s’ajouter au scandale UBS et des 4500 noms de clients qu’il a fallu livrer au fisc américain. Pour ne rien arranger, la Confédération n’a pas eu d’autre choix l’année dernière que d’abolir la distinction entre la fraude et l’évasion fiscale pour échapper à la fameuse liste noire de l’OCDE.

Dans ce contexte tendu, les milliers de données sur les comptes livrés à la France par l’ancien informaticien Hervé Falciani font particulièrement mal. Plus que jamais, la confidentialité et la discrétion sont le cœur du secret bancaire. Bilan dresse une liste de quelques fonctions et profils sensibles dans les banques.

Le personnel étranger

Les employés étrangers des banques suisses doivent maudire Hervé Falciani. Son geste jette la suspicion sur tous les spécialistes engagés hors des frontières ces dernières années. Jeune et qualifié, il a le profil type du personnel recruté depuis 2004, date de l’entrée en vigueur des accords sur la libre circulation des personnes signés avec l’Union européenne. Depuis lors, les banques ont trouvé passablement de talents en France ou en Allemagne. A Genève, le nombre d’étrangers travaillant dans la finance a augmenté de 34% entre 2005 et 2008, passant de 4940 à 6620personnes. Par comparaison, cette hausse est de 8% pour les employés titulaires d’un passeport rouge à croix blanche, selon l’Office cantonal de la statistique.

Selon nos sources, une importante banque privée mènerait actuellement une réflexion stratégique sur les restrictions à apporter à l’engagement de personnel étranger aux postes stratégiques. En particulier, elle songe à éviter de tels recrutements dans les fonctions informatiques et dans celles de gestion, où l’employé à l’accès à des données de clients. A l’image de l’Américain

Bradley Birkenfeld, l’ancien gérant de fortune d’UBS, le personnel formé à l’étranger ne serait plus considéré comme suffisamment fiable, car susceptible de subir des pressions policières de leur pays d’origine.

Au niveau de l’Association suisse des banquiers, on considère l’affaire HSBC comme un cas isolé. «L’honnêteté d’un collaborateur ne dépend pas de la nationalité, qui n’est pas un critère d’embauche», dit Thomas Sutter, porte-parle de l’ASB.

Les positions à risque

Informaticiens: Depuis une dizaine d’années, toutes les banques ont numérisé leurs fichiers centraux dans lesquels sont regroupées les informations sur les clients. Des données particulièrement sensibles qui comportent les noms des titulaires de comptes. «Cette informatisation s’est avérée nécessaire pour répondre aux contrôles et demandes relatifs aux clients et aux stratégies de type CRM de suivi de la relation clientèle», relève Jean-Christophe Pernollet, responsable du bureau de Genève de PricewaterhouseCoopers. Depuis les années nonante, le renforcement de la lutte contre le blanchiment d’argent a clairement changé la donne. «Dans le cas d’une demande d’entraide administrative pour une affaire pénale, il n’est pas possible de passer en revue le nom de 50000 clients ou ayants droit économiques manuellement», illustre-t-il. Au centre du dispositif de numérisation, les informaticiens ont un poste particulièrement délicat.

Personnel employé au fichier central: «Depuis l’affaire de la fuite chez LGT au Liechtenstein en 2006, les banques ont vérifié et parfois renforcé leurs systèmes de contrôle», souligne Jean-Christophe Pernollet. Cela a concerné aussi le fichier central, qui est l’un des services les plus exposés. Les personnes y travaillant ont un accès direct aux photocopies de passeport de la clientèle et aux formulaires d’ouvertures de comptes. Dans certaines banques, les employés de ce service doivent laisser leur téléphone mobile à l’entrée. Cette procédure a comme objectif d’éviter que des éléments malintentionnés ne photographient avec leur mobile des données sensibles.

Assistantes de gestion: «Oui, il s’agit de postes à risque», selon Jean-Christophe Pernollet. Chargées du suivi des comptes, elles passent les ordres de Bourse, répondent aux téléphones des clients et préparent les voyages des gestionnaires qui vont prospecter hors des frontières de la Confédération. «Avec la crise et les réductions de coûts, il arrive que des assistantes travaillent pour deux ou trois gérants différents», relève un gestionnaire de banque. Elles connaissent alors un grand nombre de clients, ce qui peut s’avérer dangereux. «Une liste de 500 ou 600 noms ne manquerait pas d’intéresser des fiscs étrangers que l’on sait prêts à rémunérer, parfois à hauteur de plusieurs millions, les employés indélicats», insiste le gestionnaire de fortune, inquiet.

Source : Bilan

4 juillet 2011